Kredyt Gotówkowy PLUS

Kredyt Gotówkowy jasna sprawa, ale co oznacza PLUS?

- PLUS to dodatkowy okres kredytowania. Standardowy okres kredytowania 8 lat zwiększyliśmy o dodatkowe 2 lata, dzięki czemu możesz rozłożyć swoje raty aż na 10 lat.

- PLUS to dodatkowa kwota kredytu. Standardową max. kwotę kredytu 100.000 zł zwiększyliśmy o dodatkowe 100.000 zł, dzięki czemu możesz wnioskować o kredyt w wysokości aż 200.000 zł.

dzięki wydłużonemu okresowi spłaty Twoja rata będzie niższa

Dubeltowa obniżka kosztów otrzymania kredytu:

- obniż opłatę przygotowawczą do 0%

Jeśli posiadasz nasz Kredyt Odnawialny lub naszą Kartę kredytową Visa, obniżamy opłatę przygotowawczą za weryfikację wniosku kredytowego z 0,5% do 0%.

- obniż prowizję do 0%

Jeśli wnioskujesz o kredyt w kwocie powyżej 60.000 zł, obniżamy prowizję za udzielenie kredytu z 0,5% do 0%.

rozciągnij raty w czasie i spłacaj miesięcznie mniej

raty innych kredytów puchną z zazdrości

Indywidualne oprocentowanie kredytu

Wysokość zmiennego oprocentowania stanowi suma aktualnej stopy bazowej kredytu (stopa zmienna 6M WIBOR) i stałej marży skonfigurowanej indywidualnie w zależności od kwoty kredytu.

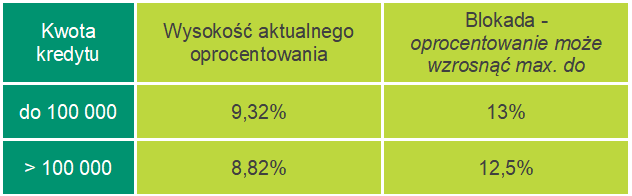

Blokada zmiany oprocentowania kredytu

Oprocentowanie kredytu jest zmienne i w okresie obowiązywania umowy kredytu może ulec podwyższeniu w związku ze wzrostem stopy referencyjnej WIBOR 6M, ale tylko do określonego poziomu maksymalnego, który stanowi blokadę dla dalszego wzrostu oprocentowania.

Na dzień 1.01.2024 r. indywidualne oprocentowanie zmienne wynosi:

Oprocentowanie zmienne w skali roku 9,32% dla kredytów do 100.000 zł stanowi suma aktualnej stopy bazowej kredytu (stopa zmienna 6M WIBOR 5,82%) i stałej marży 3,5 p.p. Maksymalne oprocentowanie wynosi 13%.

Oprocentowanie zmienne w skali roku 8,82% dla kredytów powyżej 100.000 zł stanowi suma aktualnej stopy bazowej kredytu (stopa zmienna 6M WIBOR 5,82%) i stałej marży 3 p.p. Maksymalne oprocentowanie wynosi 12,5%.

Porównaj nasze raty z innymi, a przekonasz się, że nasza oferta jest bardzo korzystna.

Najważniejsze cechy kredytu:

- sfinansowanie dowolnych potrzeb konsumpcyjnych,

- kwota kredytu od 40.000 zł do 200.000 zł,

- okres kredytowania do 10 lat,

- akceptujemy dochody z różnych źródeł,

- szybka weryfikacja wniosku kredytowego,

- 0% opłata przygotowawcza dla posiadaczy naszego Kredytu Odnawialnego lub Karty kredytowej Visa,

- 0% prowizja za udzielenie kredytu powyżej 60.000 zł,

- niskie oprocentowanie zmienne (WIBOR 6M + indywidualna marża banku) z blokadą,

- wysokość indywidualnej marży banku jest stała w całym okresie kredytowania,

- jeśli prowadzisz gospodarstwo rolne, możesz spłacać kredyt w ratach: miesięcznych, kwartalnych lub półrocznych,

- możesz skorzystać z pakietu ubezpieczeń, który zapewni Ci bezpieczna spłatę kredytu,

- możesz ustalić indywidualny termin spłaty np. 25 dnia miesiąca,

- dzięki stałemu zleceniu nie musisz pamiętać o spłacie raty, wystarczy że będziesz posiadać środki na rachunku, a my dokonamy spłaty.

Sprawdź dodatkowe informacje:

Ryzyko wzrostu stopy procentowej

wygodny zawsze ubezpieczony

Współpracujemy z wiodącymi towarzystwami ubezpieczeniowymi, dzięki którym możesz zapewnić Sobie i Twoim najbliższym bezpieczną spłatę kredytu.

Informacja o przepisach Rozporządzenia BMR i planie awaryjnym

Co to jest Rozporządzenie BMR

Rozporządzenie BMR to rozporządzenie Parlamentu Europejskiego i Rady (UE) 2016/1011 z dnia 8 czerwca 2016 r. w sprawie indeksów stosowanych jako wskaźniki referencyjne w instrumentach finansowych i umowach finansowych lub do pomiaru wyników funduszy inwestycyjnych. Rozporządzenie BMR określa zasady, na jakich opracowuje się wskaźniki referencyjne oraz reguły nadzoru nad podmiotami (tzw. administratorami wskaźników), które te wskaźniki opracowują i udostępniają uczestnikom rynku finansowego, w tym bankom. Rozporządzenie BMR ma zapewnić przejrzystość, rzetelność i wiarygodność wskaźników referencyjnych oraz zwiększyć ochronę konsumentów.

Czym jest wskaźnik referencyjny

Oprocentowanie zmienne kredytu hipotecznego ustalamy jako sumę marży (wartość stała) oraz wskaźnika referencyjnego (wartość zmienna).

Wskaźnik referencyjny to razem z marżą podstawa przy pomocy, której określamy ratę Państwa kredytu.

Najpowszechniejszym wskaźnikiem referencyjnym, który banki stosują w umowach kredytowych w złotych polskich jest WIBOR (Warsaw Interbank Offered Rate). Jest to średnia stopa procentowa rynku międzybankowego, po jakiej banki w Polsce są skłonne udzielić innym bankom pożyczek w złotych polskich, na ustalony okres. WIBOR aktualizowany jest codziennie, a jego wartość możecie Państwo sprawdzić na stronie administratora wskaźnika referencyjnego: GPW Benchmark S.A.

Wartość wskaźnika referencyjnego zmienia się w zależności od przyjętej przez administratora wskaźnika metodologii jego opracowywania. Metodologię opracowywania wskaźnika referencyjnego wyznacza administrator wskaźnika referencyjnego w oparciu o przepisy Rozporządzenia BMR. Administrator wskaźnika referencyjnego jest podmiotem od nas niezależnym i działa na podstawie specjalnego zezwolenia. Zadaniem administratora wskaźnika jest opracowywanie wskaźnika referencyjnego, wyznaczanie metodologii jego opracowywania, oraz jego publikacja.

Administrator wskaźnika może zmienić metodę opracowywania wskaźnika referencyjnego. Metodologia ta jest opublikowana na stronie internetowej administratora. Administrator wskaźnika może też zaprzestać opracowywania wskaźnika referencyjnego w sposób trwały lub czasowy w trybie, który jest określonym w dokumentacji wskaźnika referencyjnego.

Na wypadek wystąpienia tego typu zdarzeń, Rozporządzenie BMR nałożyło na banki obowiązek opracowania planu awaryjnego. Plan awaryjny określa sposób postępowania banku w sytuacji, gdy nastąpi istotna zmiana wskaźnika referencyjnego, z którego Bank korzysta, albo zaprzestania opracowywania wskaźnika referencyjnego.

Jakie działania podjęliśmy w zakresie Rozporządzenia BMR

Przyjęliśmy plan awaryjny, zgodnie z którym w przypadku kiedy administrator wskaźnika referencyjnego ogłosi istotną zmianę wskaźnika, który stosujemy w umowie. Od dnia obowiązywania istotnej zmiany będziemy stosować wskaźnik referencyjny po istotnej zmianie skorygowany o:

- korektę podaną przez administratora, a jeżeli administrator nie podał korekty

- korektę wyliczoną jako średnia arytmetyczna z różnic pomiędzy wartościami wskaźnika referencyjnego przed Istotną zmianą a wartościami wskaźnika referencyjnego po Istotnej zmianie z tych samych dni publikacji, za okres 12 miesięcy przed datą ogłoszenia Istotnej zmiany wskaźnika referencyjnego.

W przypadku, kiedy administrator zaprzestanie opracowywać wskaźnik referencyjny, zgodnie z naszym planem awaryjnym:

- w pierwszej kolejności zastosujemy wskaźnik alternatywny określony w umowie, a w przypadku jego braku, wskaźnik referencyjny wskazany w przepisach prawa powszechnie obowiązującego albo wskazany przez podmiot wyznaczający, wraz z korektą ustaloną umową, przepisami prawa albo podaną przez podmiot wyznaczający,

- w przypadku gdy wskaźnik alternatywny nie zostanie wyznaczony zgodnie z powyższym, zastosujemy wskaźnik alternatywny, wraz z korektą podaną przez administratora wskaźnika alternatywnego, spełniający następujące warunki:

- administrator wskaźnika alternatywnego posiada odpowiednie zezwolenia właściwego organu nadzoru, a także jest wskazany przez European Securities and Markets Authority w rejestrze administratorów wskaźników referencyjnych,

- wskaźnik alternatywny jest wskaźnikiem stopy procentowej dla waluty zastępowanego wskaźnika referencyjnego,

- wskaźnik alternatywny odzwierciedla równoważny rynek lub jego realia gospodarcze, co zastępowany wskaźnik referencyjny,

- wskaźnik alternatywny cechuje powszechność stosowania w Polsce.

W przypadku, gdy umowa, przepisy prawa, podmiot wyznaczający lub administrator wskaźnika alternatywnego nie poda korekty wskaźnika alternatywnego, skorygujemy wskaźnik alternatywny. Korektę wyliczymy jako średnia arytmetyczna z różnic pomiędzy wartościami dotychczasowego wskaźnika referencyjnego, a wartością wskaźnika alternatywnego z tych samych dni publikacji, za okres 182 dni przed datą zaprzestania opracowywania wskaźnika referencyjnego.

W sytuacji, kiedy nie będzie możliwości wyznaczenia wskaźnika alternatywnego do ustalania oprocentowania zastosujemy podstawową stopę procentową banku centralnego właściwego dla waluty kredytu. Wskaźnik alternatywnego skorygujemy korektą wyliczoną jako średnia arytmetyczna z różnic pomiędzy wartościami wskaźnika referencyjnego a wartością stopy procentowej banku centralnego z tych samych dni publikacji, za okres 12 miesięcy przed datą zaprzestania opracowywania wskaźnika referencyjnego.

W przypadku, gdy wystąpi istotna zmiana wskaźnika referencyjnego lub zostanie wskazany wskaźnik alternatywny dla wskaźnika, którego opracowywanie został zaprzestane, poinformujemy Państwa o tym zdarzeniu w sposób określony w umowie.

Jaki jest wpływ planu awaryjnego i Rozporządzenia BMR na zawarte umowy kredytowe

Jeżeli w przyszłości nie będziemy mogli dalej stosować wskaźnika referencyjnego, który wskazaliśmy

w umowie (np. nie będzie już publikowany przez administratora), wówczas zastąpimy WIBOR nowym wskaźnikiem referencyjnym, zgodnie z poniższym:

- jeżeli umowa zawiera klauzulę awaryjną - zastąpimy WIBOR w sposób opisany w tej klauzuli,

- jeżeli jednak umowa nie będzie zawierała klauzuli awaryjnej, a Minister Finansów wyda rozporządzenie wyznaczające zamiennik dla znikającego wskaźnika referencyjnego WIBOR - zastosujemy zamiennik wyznaczony w tym rozporządzeniu.

Umożliwiamy Państwu podpisanie bezpłatnego aneksu, który wprowadza zapisy planu awaryjnego (Aneks BRM) do Państwa umów. Aby podpisać Aneks BMR, zapraszamy do wybranego oddziału.

Aneks BMR:

- wprowadza do umowy zapisy Planu awaryjnego,

- umożliwia, w sytuacji kiedy wskaźnik referencyjny, który stosujemy w umowie przestanie być opracowywany i publikowany lub utraci reprezentatywność, kontynuowanie umowy Kredytu bez zakłóceń,

- nie zmienia sposobu, w jaki naliczamy oprocentowanie, aż do momentu, kiedy wystąpi zdarzenie regulacyjne; w przypadku gdy zdarzenie wystąpi, zmienimy sposób ustalania oprocentowania na ten, który zawarliśmy w Aneksie BMR,

- można podpisać w dowolnym momencie i nie ma terminu ważności,

- jest zupełnie dobrowolny i bezpłatny,

- jest ważny jeżeli podpiszą go wszystkie osoby, które są stroną umowy kredytu.

Zachęcamy do możliwie najszybszego podpisania aneksu BMR, aby uzupełnić Państwa umowę o postanowienia dotyczące zdarzenia regulacyjnego, które może wystąpić w przyszłości.

Jeśli nie podpiszą Państwo Aneksu BMR:

- aktualnie nie wpłynie to na Państwa umowę,

- nie możemy określić konsekwencji wystąpienia zdarzenia regulacyjnego i jego znaczenia dla umowy kredytu w przyszłości.

Więcej informacji na temat zmian i zasad opracowywania wskaźników referencyjnych znajdą Państwo:

- https://gpwbenchmark.pl/

- Fixing NBP https://www.nbp.pl/

- UKNF: https://www.knf.gov.pl/dla_rynku/Wskazniki_referencyjne

Pojęcia i definicje

- Administrator – osoba fizyczna lub prawna, niezależna od Banku, sprawująca kontrolę nad opracowywaniem Wskaźnika referencyjnego oraz, w szczególności, zarządzająca mechanizmami dotyczącymi wyznaczania Wskaźnika referencyjnego, gromadząca i analizująca dane wejściowe, wyznaczająca wskaźnik referencyjny i publikująca go;

- Istotna zmiana – zmiana sposobu wyznaczania Wskaźnika referencyjnego, którą Administrator uznał i zdefiniował jako istotną, zgodnie z art. 13 Rozporządzenia BMR lub zgodnie z definicją i informacjami publikowanymi

przez Administratora w dokumentacji Wskaźnika referencyjnego, - Korekta – formuła obliczenia wartości oprocentowania z zastosowaniem Wskaźnika alternatywnego niezbędna w celu skompensowania ekonomicznych skutków Istotnej zmiany Wskaźnika referencyjnego albo Zdarzenia regulacyjnego związanego z zastąpieniem dotychczasowego Wskaźnika referencyjnego przez Wskaźnik alternatywny,

- Podmiot wyznaczający – Komisja Europejska, organ nadzoru nad Administratorem, uprawniony organ administracji publicznej lub inny podmiot uprawniony zgodnie z obowiązującymi przepisami do wyznaczenia Wskaźnika alternatywnego oraz Korekty,

- Rozporządzenie BMR – Rozporządzenie Parlamentu Europejskiego i Rady (UE) 2016/1011 z dnia 8 czerwca 2016 r. w sprawie indeksów stosowanych jako wskaźniki referencyjne w instrumentach finansowych i umowach finansowych lub do pomiaru wyników funduszy inwestycyjnych i zmieniające dyrektywy 2008/48/WE i 2014/17/UE oraz rozporządzenie (UE) nr 596/2014 z późniejszymi zmianami,

- WIBOR 3M (ang. Warsaw Interbank Offered Rate) –stawka o kodzie ISIN PL9999999748, będąca Wskaźnikiem referencyjnym, który stosuje się zgodnie z zasadami określonymi w Umowie kredytu; na dzień zawarcia niniejszego Aneksu administratorem wskaźnika referencyjnego WIBOR 3M, tj. podmiotem sprawującym kontrolę nad jego opracowywaniem, jest GPW Benchmark S.A. z siedzibą w Warszawie; stawka WIBOR 3M publikowana jest m.in. na stronie https://gpwbenchmark.pl/; w przypadku wystąpienia Istotnej zmiany Wskaźnika referencyjnego lub zaprzestania opracowywania Wskaźnika referencyjnego, przy ustalaniu oprocentowania w miejsce dotychczasowego wskaźnika zastosowanie będzie miał wskaźnik ustalony zgodnie z zasadami zdefiniowanymi w niniejszym paragrafie .Wskaźnik alternatywny – wskaźnik referencyjny zastępujący dotychczasowy Wskaźnik referencyjny, dla którego wystąpiło Zdarzenie regulacyjne;

- Wskaźnik referencyjny – wskaźnik referencyjny w rozumieniu Rozporządzenia BMR, będący indeksem stanowiącym odniesienie do określenia kwoty przypadającej do zapłaty z tytułu kredytu;

- Zdarzenie regulacyjne – wystąpienie jednego lub kilku z następujących zdarzeń (niezależnych od Banku) w stosunku do Wskaźnika referencyjnego:

- wydanie przez Administratora oświadczenia o trwałym zaprzestaniu opracowywania lub publikowania Wskaźnika referencyjnego, o ile nie został wyznaczony następca tego Administratora, który będzie opracowywał i publikował ten Wskaźnik referencyjny lub

- stwierdzenie przez właściwy organ nadzoru, że Administrator lub Wskaźnik referencyjny przez niego opracowywany nie spełnia lub przestał spełniać wymogi wynikające z mających zastosowanie przepisów prawa, w tym z Rozporządzenia BMR lub

- niedostępność aktualnej wartości Wskaźnika referencyjnego w źródle informacji o Wskaźniku referencyjnym wskazanym przez Administratora przez okres dłuższy niż 30 dni.

Roczna rzeczywista stopa oprocentowania (RRSO) na dzień 1.01.2024 r. wynosi 11,44% przy następujących założeniach: całkowita kwota kredytu 84000,00 zł (bez kredytowanych kosztów); okres kredytowania 96 miesięcy; oprocentowanie kredytu 9,32% w skali roku wyliczone, jako suma aktualnej stopy bazowej kredytu (stopa zmienna 6M WIBOR 5,82%) i stałej marży banku 3,5 p.p.; równa rata miesięczna (annuitetowa), 95 rat po 1244,47 zł i 96 rata wyrównawcza w kwocie 1245,07 zł, łączna liczba rat 96. Całkowity koszt kredytu 39921,72 zł, w tym: suma odsetek w całym okresie kredytowania 35469,72 zł, opłata przygotowawcza 0,5% kwoty kredytu 420,00 zł, prowizja za udzielenie kredytu 0% kwoty kredytu 0,00 zł, dobrowolne ubezpieczenie Kredytobiorcy na wypadek śmierci w pakiecie kompleksowym na przykładzie Compensa TU na Życie S.A. ze składką płatną jednorazowo za cały okres kredytowania 4032,00 zł dla mężczyzny w wieku 39 lata. Całkowita kwota do zapłaty wynosi 123921,72 zł. Oprocentowanie kredytu jest zmienne i w okresie obowiązywania umowy kredytu może ulec podwyższeniu w związku ze wzrostem stopy referencyjnej WIBOR 6M do określonego poziomu maksymalnego 13%, co spowoduje podwyższenie kwoty spłacanej raty kredytu. Wysokość kredytu uzależniona jest od wyniku oceny zdolności kredytowej. Informacja nie stanowi oferty w rozumieniu art. 66 Kodeksy Cywilnego. Kalkulacja została dokonana na reprezentatywnym przykładzie.

W celu uzyskania szczegółowych informacji zapraszamy do naszych placówek.